L’ IMPÔT SUR LA FORTUNE IMMOBILIÈRE

Par Axelle Riou

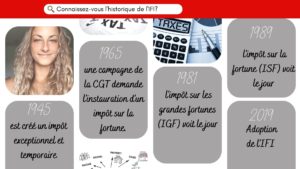

Origine de l’IFI :

En 1945 est créé un impôt exceptionnel et temporaire, l’impôt de solidarité nationale, assis sur le capital, c’est les prémices de l’IFI, en effet, cela donne des idées à La Fédération des Finances de la CGT qui lance, en mai 1965, une campagne demandant l’instauration d’un impôt sur la fortune. Les conséquences du premier choc pétrolier de 1973 incitent le président de la République Valéry Giscard d’Estaing à prendre des mesures déflationnistes en 1974, avec notamment la majoration de l’impôt sur les revenus des gros contribuables. Il commande en 1979 le rapport Ventejol-Blot-Méraud qui étudie la possibilité d’un impôt sur le capital et conclut à l’inefficacité de l’imposition annuelle de la fortune en France. Il faudra attendre jusqu’en 1981 pour que l’impôt sur les grandes fortunes (IGF) voit le jour au sein d’un gouvernement socialiste à travers la loi de finances du 30 décembre 1981.

Elle sera supprimée lors de l’alternance de 1986, à l’initiative du second gouvernement Jacques Chirac créant un véritable manque à gagner et des regrets au sein du gouvernement.

L’impôt de solidarité sur la fortune vient remplacer l’IGF par la loi de finances pour 1989 afin de financer le revenu minimum d’insertion (RMI), l’ISF reprend les mécanismes et la philosophie de l’IGF : c’est un impôt progressif sur le capital qui concerne le patrimoine des personnes physiques (à l’exclusion de celui des personnes morales). À la différence d’autres impôts sur le patrimoine (dépourvus de caractère périodique), l’ISF est redevable chaque année civile, en fonction de la valeur du patrimoine des personnes concernées. En 2008, il a rapporté 4,2 milliards d’euros, soit environ 1,5 % des recettes fiscales de l’État ou 0,5 % du total des prélèvements obligatoires.

Réforme et relèvement du seuil d’entrée dans l’ISF en avril 2011, le troisième gouvernement François Fillon, conjointement à la suppression du bouclier fiscal, a décidé de relever le seuil d’entrée de l’impôt de solidarité sur la fortune (ISF) de 790 000 euros à 1,3 million d’euros de patrimoine. Le barème est simplifié : il ne possède plus que deux tranches et le taux est allégé. Entre 1,3 et 3 millions d’euros, le taux d’imposition est de 0,25 % et les redevables de cette tranche déclareront leur patrimoine dans leur déclaration de revenus. Au-delà de 3 millions de patrimoine, le taux d’imposition sera de 0,5 % et les assujettis auront à remplir une déclaration spécifique pour l’ISF. Avant cette réforme, les taux d’imposition évoluaient entre 0,55 % et 1,8 %.

Une adoption partielle a lieu dès 2011 et une décote est appliquée à partir de 2012 pour lisser les effets de seuils induits par le barème simplifié. Le relèvement du seuil d’entrée à 1,3 million d’euros de patrimoine a permis à 300 000 contribuables, souvent redevables de l’ISF à cause de la hausse des prix de l’immobilier, de ne plus y être assujettis. Il évite également à 200 000 autres ménages d’y entrer dans les prochaines années. Le coût total de la réforme de l’ISF de 2011 est évalué à 1,7 milliard d’euros, mais le gouvernement a créé 800 millions d’euros de recettes supplémentaires grâce à la suppression du bouclier fiscal et du plafonnement de l’ISF.

En 2017, le second gouvernement Édouard Philippe décide, conformément à une des promesses de campagne d’Emmanuel Macron, de supprimer l’ISF pour mettre en place l’impôt sur la fortune immobilière (IFI), dès 201823. Celui-ci ne prend en compte que les biens immobiliers dans l’assiette de calcul, exonérant ainsi les actifs financiers, mais conserve le même barème d’imposition que l’ISF. Cette mesure encouragerait, selon le gouvernement, les foyers français les plus riches à investir dans l’économie. Cette mesure fut sujette à controverse

Puisque certains députés et journalistes s’élevèrent contre le fait que les valeurs mobilières telles que les yachts et jets privés n’entreraient donc pas dans l’assiette de calcul de l’IFI contrairement à l’ISF. En octobre 2019, un rapport du Sénat précise que la suppression de l’ISF et d’adoption de l’IFI ont engendré des « effets indésirables » sur l’économie sans montrer d’impact positif.

Calcul de l’IFI :

Qui ?

L’IFI concerne les personnes physiques ou couple détenant un patrimoine immobilier net supérieur à 1,3 million d’euros au 1er janvier de l’année d’imposition.

Le foyer fiscal pris en compte pour l’IFI se compose de :

- Célibataires, veufs, divorcés, séparés

- Époux(ses), quel que soit le régime matrimonial (y compris les époux(ses) marié(e)s en N-1, ayant opté pour l’imposition distincte de leurs revenus)

- Couples pacsés

- Concubin(e)s

- Enfants mineurs dont vous (ou votre conjoint) avez l’administration légale des

Quels biens ?

L’IFI se calcule en prenant en compte votre patrimoine net taxable au 1er janvier de l’année d’imposition. Le patrimoine net taxable est la somme des valeurs imposables de vos biens immobiliers, auquel on soustrait les dettes déductibles.

Les biens imposables sont notamment (liste non exhaustive) :

- Les immeubles bâtis et non bâtis détenus directement, tels que :

- les immeubles bâtis (à usage personnel ou mis en location) : maisons, appartements et leurs dépendances (garage, parking, cave..). Un abattement de 30 % de la valeur vénale du bien est à déduire pour la résidence principale

- les bâtiments classés monument historique

- ceux en cours de construction au 1er janvier de l’année d’imposition,

- les immeubles non bâtis (terrains à bâtir, terres agricoles)

- les immeubles ou fraction d’immeubles détenus indirectement via titres et parts de sociétés

- les biens et droits immobiliers qui ne remplissent pas les conditions pour être considérés comme des biens

À savoir

- Certains biens sont exonérés, comme les biens professionnels, les bois et forêts, les biens ruraux loués par bail à long terme,

- La valeur de votre habitation principale bénéficie d’un abattement forfaitaire de 30 % à condition qu’elle ne soit pas détenue par le biais d’une SCI de

- Les dettes pouvant être déduites doivent remplir 3 critères :

- exister au 1er janvier de l’année d’imposition

- être à la charge personnelle d’un membre du foyer fiscal

- être afférente aux actifs

Barème progressif par tranche :

| Valeur du patrimoine net taxable déclaré | Taux d’imposition |

| Fraction de valeur de patrimoine entre 0 et 800 000 € | 0 % |

| Fraction de valeur de patrimoine entre 800 001 € et 1 300 000 € | 0,5 % |

| Fraction de valeur de patrimoine entre 1 300 001 € et 2 570 000 € | 0,7 % |

| Fraction de valeur de patrimoine entre 2 570 001 € et 5 000 000 € | 1 % |

| Fraction de valeur de patrimoine entre 5 000 001 € et 10 000 000 € | 1,25 % |

| Fraction de valeur de patrimoine au-dessus de 10 000 000 € | 1,5 % |

A noter : dès lors que vous êtes soumis à l’IFI, le calcul de cet impôt commence à 800 000€.

Cas concret : Mme et Mr B.

Un couple déclare un patrimoine net taxable de 3.45 million d’euros. Il déclare également que 600k€ de patrimoine sur leur enfant mineur rattaché fiscalement . Cela fait donc un total de 4.05 millions d’euros.

Il nous faut déduire les biens affectés à l’activité professionnelle du couple. Cela représente ici 400k€ soit un reste imposable de 3.65 millions d’euros.

800 000 x 0 % + (1 300 000 – 800 001) x 0,5 % + (2 570 000 – 1 300 001) x 0,7 % + (3 650

000 – 2 570 001) x 1 % = 0 + 2499.995 + 8889.993 + 10799.99 = 22189,978

Mme et Mr B doivent payer 22 189,978 € au titre de leur redevance IFI.

Voici un article rédigé par Axelle Riou.

Axelle est étudiante en Sup’Immo à l’Open capus.

Je l’ai comme étudiante en fiscalité. Et son sujet d’examen final portait sur l’IFI.

J’ai choisi de vous le partager pour la qualité de son contenu